نشأت أزمة الدين العام في لبنان ضمن مسار اقتصادي ومالي ونقدي متشابك العناصر ومتضارب الأهداف. وفي جميع الحالات والمراحل تفوقت المعايير النقدية على غيرها، وصار جذب الأموال من الخارج أساسًا مشتركًا لهدفي تثبيت سعر الصرف من ناحية وتمكين الحكومة من تجديد ديونها وتمويل العجز السنوي الإضافي من ناحية ثانية. وإذا كان التوافق قائمًا على مبدأ الاستقرار النقدي، فإن آليات تمويل الدين وتجديده مشوبة بالالتباس، وتغري بتضخيم قيمه بدلًا من خفضها.

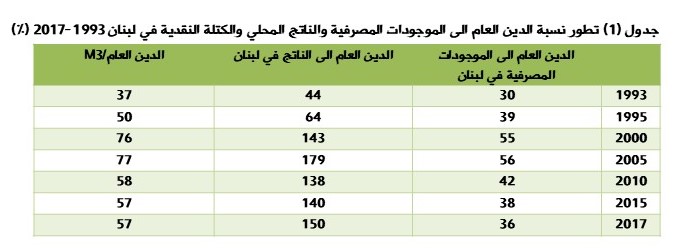

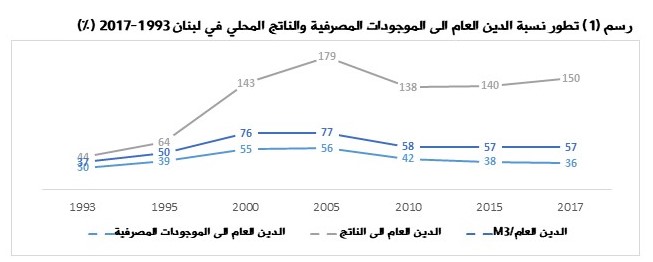

وبعبارة أوضح، لم تربط الحكومات اللبنانية المتعاقبة آليات الاستدانة وتمويل عجز الخزينة، بمتغيرات حقيقية كالناتج المحلي الإجمالي أو رصيد الحساب الجاري أو ميزان السلع والخدمات أو  النمو الاقتصادي، وهي متغيرات يصعب توجيهها وتحسينها إلا ضمن سياسات اقتصادية تتصف بالثبات والشمول والتكامل. وبدلًا من ذلك رُبط الدين والعجز والانفاق العمومي بمتغيرات إسمية أو نقدية يسهل إدارتها صعودًا أو هبوطًا بقرارات تصدرها السلطات النقدية أو المالية. وفي واقع الحال كانت مسارات الدين والعجز أوثق صلة بمتغير "العمق المالي" الذي تعبر عنه قاعدة متنامية من الموجودات المصرفية ومحفظة متنوعة الأدوات والآجال والعملات وكتلة نقدية واسعة. فمثلًا بلغت نسبة الكتلة النقدية بمعناها الأوسع (M3) إلى الناتج المحلي الإجمالي ونسبة الموجودات المصرفية إلى الناتج نفسه، 275 بالمئة و421 بالمئة على التوالي في نهاية آذار 2018، مقارنة بأقل من 100 بالمئة من الناتج في معظم بلدان المنطقة. وبغض النظر عن طبيعة العلاقة بين العمق المالي والنمو والاقتصادي وهي عمومًا علاقة قوية في الدول المتقدمة وضعيفة في الدول النامية أو ذات التقاليد المالية المتأخرة، فإن السلطتين المالية والنقدية في لبنان بالغتا ضمنًا في جعل المؤشرات المالية والنقدية معيار تحليل أوضاع الدين العام وقياس مخاطره، دون تركيز ذي مغزى على كلفته الاقتصادية وتبعاته الاجتماعية.

النمو الاقتصادي، وهي متغيرات يصعب توجيهها وتحسينها إلا ضمن سياسات اقتصادية تتصف بالثبات والشمول والتكامل. وبدلًا من ذلك رُبط الدين والعجز والانفاق العمومي بمتغيرات إسمية أو نقدية يسهل إدارتها صعودًا أو هبوطًا بقرارات تصدرها السلطات النقدية أو المالية. وفي واقع الحال كانت مسارات الدين والعجز أوثق صلة بمتغير "العمق المالي" الذي تعبر عنه قاعدة متنامية من الموجودات المصرفية ومحفظة متنوعة الأدوات والآجال والعملات وكتلة نقدية واسعة. فمثلًا بلغت نسبة الكتلة النقدية بمعناها الأوسع (M3) إلى الناتج المحلي الإجمالي ونسبة الموجودات المصرفية إلى الناتج نفسه، 275 بالمئة و421 بالمئة على التوالي في نهاية آذار 2018، مقارنة بأقل من 100 بالمئة من الناتج في معظم بلدان المنطقة. وبغض النظر عن طبيعة العلاقة بين العمق المالي والنمو والاقتصادي وهي عمومًا علاقة قوية في الدول المتقدمة وضعيفة في الدول النامية أو ذات التقاليد المالية المتأخرة، فإن السلطتين المالية والنقدية في لبنان بالغتا ضمنًا في جعل المؤشرات المالية والنقدية معيار تحليل أوضاع الدين العام وقياس مخاطره، دون تركيز ذي مغزى على كلفته الاقتصادية وتبعاته الاجتماعية.

.jpg)

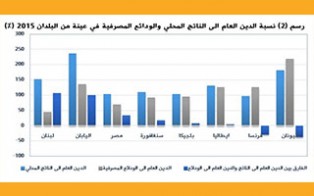

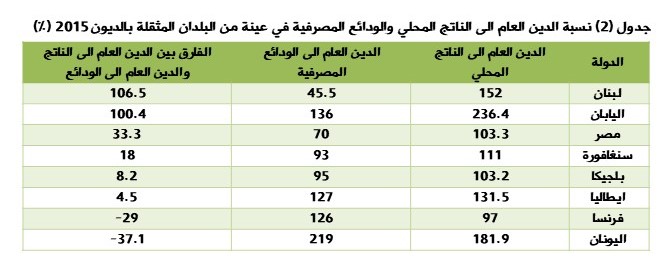

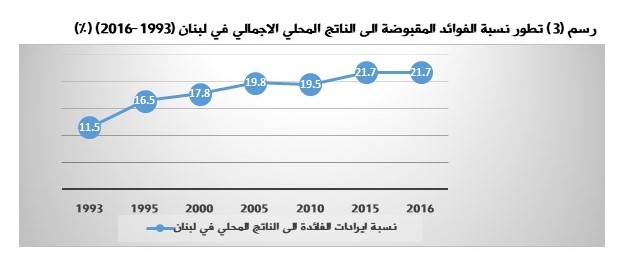

وتبين الأرقام الواردة في الجداول والرسوم المرفقة قوة الارتباط بين زيادة مديونية الدولة ونمو الاقتصاد المالي، فطوال الوقت كانت نسبة الدين العام الى الموجودات المصرفية والودائع المالية والكتلة النقدية (M3)، مستقرة ومنخفضة وأقل من مثيلاتها العالمية، في وقت كانت فيه نسبة الدين العام الى الناتج المحلي متصاعدة ومرتفعة وأعلى من معظم دول العالم (يحتل لبنان المرتبة الثالثة عالميًا لجهة نسبة الدين العام الى الناتج). لكن انفصال مسار الدين العام عن الاقتصاد الحقيقي لا يعني أن خدمته منفصلة عنه. فمن الناحية العملية، تتولد الطاقة الاقتراضية في لبنان من القدرة على جذب التدفقات المالية، وهذا يتم بأدوات نقدية (تحريك أسعار الفائدة) أو مالية (الاستدانة من الأسواق الخارجية) أو سياسية (التفاوض مع المؤسسات الدولية وعقد المؤتمرات الداعمة..) أو من خلال انتظار صدف واحداث خارجية مؤاتية (الأزمة المالية العالمية، قوانين محاربة "الإرهاب" والتشدد في الرقابة على حركة الاموال بين الدول..)، إلّا أنّ خدمة الدين العام بالمقابل، تموّل باقتطاع موارد كان يمكن تخصيصها لعمليات الانتاج، أي من خلال مزاحمة القطاعات الاقتصادية الأخرى على مصادر التمويل الفعليّة المتاحة.

سبعة خيارات

إن نقطة الانطلاق في معالجة مشكلة المديونية في لبنان بناء على ما تقدم، هي في إحداث تحويل جذري في الاتجاه، يعيد الصلة بين حجم الاستدانة من جهة وقدرة الاقتصاد على تحمل التكاليف من جهة ثانية. وهذا ما يمكن استكشافه من خلال استعراض البدائل الممكنة نظريًا والمطروحة عمليًا في التجارب التي خاضت وتخوض صراعها مع الدين العام، ومن بينها الخيارات الآتية:

الخيار الأول: السيطرة على نمو الدين نفسه. والطريقة المثلى وربما الوحيدة لذلك هي مراكمة الفوائض الأولية، من خلال زيادة الضرائب وخفض النفقات في آن معًا. ومع أنّ هذا الخيار يبدو الأفضل في العودة إلى المسار المالي الطبيعي، إلّا أنه صعب سياسيًا ومكلف اقتصاديًا. فالدول التي تسجل ديونًا عامة مزمنة وضخمة، تعاني في الوقت نفسه وبسبب الدين، من وهن سياسي يعطل قدرتها على اتخاذ قرارات تتضمن إجراءات تقشفية قاسية أو زيادة ملحوظة في الضرائب، وسنلاحظ هنا أن مؤسسات دولية مهيمنة كصندوق النقد الدولي تفشل أحيانًا في إجبار دول تدور في فلكها على التقيد بتعليماتها، نظرًا لما ترتبه من خطر على الاستقرار الداخلي والأمن الاجتماعي. وفي سياق مماثل، تعاني الدول المثقلة بالديون أيضًا من الهشاشة الاقتصادية والركود طويل الأمد، وهذا يجعل زيادة فائض الموازنة عملية محفوفة بالمخاطر، كونها تعمق الركود وتحفّز الدورات الاقتصادية.

الخيار الثاني: زيادة الضرائب دون خفض النفقات. هناك نقاش متشعب بشأن المفاضلة بين زيادة العبء الضريبي وزيادة عبء الدين العام. أنصار زيادة الضريبة يرونها أقل انكماشية من .jpg) خفض النفقات، بل إنها تأتي في السياق الطبيعي لتوقعات الأفراد، الذين يقابلون ارتفاع الدين -وفق المكافئ الريكاردي- بزيادة استباقية في الادخار تحسبًا منهم لزيادة الضرائب في المستقبل. ولهذا السبب يصير أثر الضريبة حياديًا على الفوائد (لأن الطلب على الائتمان يُقابل بزيادة في عرض المدخرات) ومحدودًا على الاقتصاد. يركز معارضو الضريبة من ناحيتهم على آثارها المشوهة لأداء الاقتصاد، فرفع معدلات الضريبة (وفق منحنى لافر) يزيد عائداتها في المراحل الأولى قبل أن تتقلص لاحقًا.

خفض النفقات، بل إنها تأتي في السياق الطبيعي لتوقعات الأفراد، الذين يقابلون ارتفاع الدين -وفق المكافئ الريكاردي- بزيادة استباقية في الادخار تحسبًا منهم لزيادة الضرائب في المستقبل. ولهذا السبب يصير أثر الضريبة حياديًا على الفوائد (لأن الطلب على الائتمان يُقابل بزيادة في عرض المدخرات) ومحدودًا على الاقتصاد. يركز معارضو الضريبة من ناحيتهم على آثارها المشوهة لأداء الاقتصاد، فرفع معدلات الضريبة (وفق منحنى لافر) يزيد عائداتها في المراحل الأولى قبل أن تتقلص لاحقًا.

في لبنان حصل العكس، حيث انخفضت معدلات الادخار وزادت الفوائد بالتزامن مع تصاعد الدين، أي أن الأفراد لم يتحسبوا لاحتمال إقدام السلطات على زيادة الضريبة في مقابل ارتفاع العجز، كما يصعب في الوقت الحالي فرض ضرائب إضافية لأسباب سياسية وشعبية معروفة،.

الخيار الثالث: ربط كلفة الدين العام على نحو مباشر بمؤشرات الاقتصاد الأساسية، بهدف تعقيم الأثر التوزيعي العكسي لخدمة الدين والتخفيف من آثاره السلبية على الرفاهية الكليّة للمجتمع. ويمكن تحقيق هذا الربط مثلًا من خلال إصدار سندات خزينة يُحدد عائدها على أساس معدلات النمو الإسمي إذا كان المطلوب الحفاظ على استقرار نسبة الدين إلى الناتج، أو على أساس النمو الحقيقي إذا كان مطلوبًا خفض هذه النسبة. يٌطرح هذا النوع من السندات في إطار البحث عن حلول مبتكرة لمكافحة تصاعد الديون الحكومية على النطاق العالمي، وهو حل ملائم وخلّاق كونه يضبط وتيرة الدين على إيقاع الاقتصاد فتزداد خدمته بزيادة النمو وتتراجع بتراجعه. ويبدو هذا الخيار منطقيًا بالنسبة إلى لبنان لكنه متأخر وغير كاف، فلو اعتمد في بداية التسعينيات، لكان ديننا العام الآن أقل من ربع الناتج إذا ربط العائد بالنمو الحقيقي، وأعلى قليلًا من نصف الناتج ربطًا بالنمو الاسمي.

الخيار الرابع: التمويل بالتضخم أي من خلال ما يعرف بتنقيد الدين. يخفض التضخم القيمة الحقيقية للدين العام ويقلل العجز السنوي للموازنة، من خلال زيادة الايرادات بمعدلات تفوق نمو النفقات. بل إنّ هناك من يرى أنّ التمويل بالتضخم في المراحل الأولى للعجز هو أفضل من التمويل بالدين، فإذا اختارت الحكومة الاستدانة في وقت مبكر، فستكون مضطرة في المستقبل الى التنقيد لكن بقيم مالية أكبر بسبب تراكم العجوزات والمديونية.

وكمثال على نجاعة هذا الخيار، يلاحظ أنّ معدلات التضخم كانت أعلى من مستوياتها المعتادة، في السنوات التي شهدت تراجعًا في الدين العام في كل من الولايات الأميركية المتحدة وبريطانيا واليابان وكندا. وقبل عشر سنوات تقريبًا عرف لبنان ظاهرة مماثلة، عندما سجل التضخم في السنوات 2007-2010 معدلات أعلى من مثيلاتها العالمية، وهذا أسهم في خفّض نسبة الدين العام الى الناتج المحلي من 180 بالمئة تقريبًا إلى أقل من 140 بالمئة. وإلى جانب ذلك استفادت الخزينة وقتها من نمو حقيقي مرتفع، ومن ضبط تلقائي للإنفاق العام بسبب اعتماد القاعدة الاثنتي عشرية في عمليات الصرف.

لكن للتضخم كلفته الاقتصادية، إذ يهدد برفع أسعار الفائدة الأسمية، ويعرض المكانة التنافسية للبلد للخطر، ومن شأنه الضغط على أسواق الصرف إذا ما استمر مدة طويلة. وحتى يكون العلاج بالتضخم ناجحًا ومحدود الكلفة، لا بد وأن يكون مفاجئًا وغير متوقع وقصير الأمد. وهذا ما يفسر نجاح التضخم في ابتلاع جزء من الديون الحكوميّة عالميًّا في أربعينيات وخمسينيات القرن الماضي، وإخفاقه في تحقيق ذلك في العقود اللاحقة.

وعلى أي حال، التمويل التضخمي للدين العام ليس الدواء الناجع في لبنان، للأسباب الاقتصادية المذكورة ولآثاره التوزيعية الضارة، ولأن سياسة التثبيت النقدي، ستدفع المصرف المركزي الى امتصاص السيولة الإضافية الناتجة عن التضخم، ببيع سندات خزينة أو بإصدار شهادات إيداع بمعدلات فائدة مغرية، يتحملها كلفتها القطاع العام.

الخيار الخامس: الامتناع عن الدفع. يكثر الحديث عن هذا الخيار الذي يبدو سهلًا من وجهة نظر راديكالية، لكنه ذو تداعيات لا يمكن تحملها إلّا إذا قررت دولة ما الانفصال عن الأسواق المالية العالمية لمدة من الزمن. ويزداد الأمر صعوبة في البلدان التي تشكل الأسواق المالية، وليس الحكومات أو المؤسسات الدولية، المصدر الأول لديونها. فالتفاوض على جدولة الديون ممكن مع الدول وليس مع حملة السندات، وإثارة غضب هؤلاء من خلال التلكؤ عن السداد، سيهدم الجسور التي تعبرها الدولة الى الأسواق العالمية ذهابًا وإيابًا. وفي هذه الحالة لن تقف التداعيات عند حدّ الاستبعاد المؤقت عن تلك الأسواق (كما حصل معه روسيا التي أقصيت 12 عامًا لأنها تخلفت عن الدفع عام 1998)، بل سيتجاوزه بالنسبة الى لبنان، الذي يستحوذ فيه حملة السندات المحليون على الجزء الاكبر من الدين العام، إلى تقويض الثقة الداخلية، ونقل الأزمة على نحو عشوائي وغير منظّم إلى القطاع المالي والمتعاملين معه. وستصل الموجات الارتدادية في نهاية المطاف إلى أسواق الصرف. وبذلك يكون تنقيد الدين أقل خطورة بكثير من الامتناع عن سداده، إذا ما فرض علينا انتقاء أحد الحلول الجذرية الصعبة.

الخيار السادس: تجاهل المشكلة أطول مدة ممكنة. اليابان مثال بارز على أن العيش مع الدين العام لا يلحق بالضرورة أذى خطيرًا بالاقتصاد. تسجل هذه الدولة أعلى نسبة دين عام في العالم، تقدر بـ 236.4 بالمائة قياسًا إلى ناتج محلي يزيد عن 4.8 تريليون دولار أميركي. وعلى الرغم من نمو هذا الدين دون انقطاع زهاء ربع قرن، حافظ هذا البلد على موقع ريادي ومتقدم على قائمة الاقتصادات الكبرى، ويتمتع الفرد فيه بنصيب من الناتج يساوي أربعة أضعاف متوسطه العالمي تقريبًا، على الرغم من الركود المزمن الذي يعاني منه لأسباب اقتصادية وسياسية وجيوبوليتيكية أكثر منها مالية.

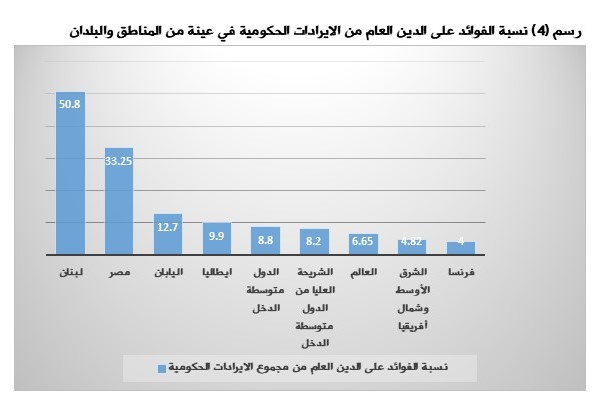

لكن إذا صح تجاهل الدين في اقتصاد صناعي وقوي وذي قدرة تصديرية هائلة، فإنه لا يصح البتة في اقتصاد ضعيف وغير منتج، ويقتطع من موازناته مبالغ طائلة لخدمة ديونه. وعلى سبيل المقارنة تلامس أسعار الفائدة في لبنان 15 بالمئة حاليًا على بعض أنواع الودائع والقروض، في مقابل معدلات سالبة في اليابان (-0.1 بالمئة)، وفيما تمتص فوائد الدين العام ما لايقل عن 50 بالمئة من ايرادات الموازنة، تقل هذه النسبة عن 8 بالمئة في الدول متوسطة الدخل و4.8 بالمئة في المنطقة العربية وجوارها وما يتراوح بين 4 بالمئة و13 بالمئة في الدول الصناعية المثقلة بالديون، ولا يتجاوز معدلها العالمي 6.5 بالمئة. وبوسع الدول الصناعية أن تستخدم عائدات التصدير الهائلة (683 مليار دولار في حالة اليابان) في تأمين حاجاتها من العملات الأجنبية على المدى الطويل، فيما تعجز صادراتنا السنوية عن تأمين ما يكفي من العملات اللازمة لتمويل شهرين من الاستيراد فقط.

الخيار السابع: رفع معدلات النمو. من الناحية النظرية يؤدي توسيع الاقتصاد إلى تقليل العجز وتحقيق فوائض تلقائيّة في الموازنة وتعزيز المتانة المالية وإراحة الأسواق النقدية.

لكن الطريقة التي اعتدنا عليها في تمويل عجز الموازنة، تغذي دائرة اقتصادية-مالية رديئة وكابحة للنشاط الاقتصادي وفق التسلسل الآتي: الفوائد المرتفعة تزيد كلفة تمويل الاقتصاد وتجتذب تدفقات مالية لا تساهم إلا على نحو يسير في تكوين رأس المال الثابت. تضغط الفوائض المالية على التوازنات الاقتصادية وتؤدي الى رفع التكاليف من خلال زيادة أسعار السلع والخدمات غير القابلة للتبادل الدولي. يقلل ارتفاع التكاليف تنافسية البلد، فينخفض النمو وتنخفض معه واردات الخزينة ما يحتّم اللجوء إلى مزيد من القروض التي ترفع الفوائد مجددًا وهكذا... وهذا يعني أن السيطرة على الدين هو شرط من شروط تعزيز النمو بقدر ما هو نتيجة من نتائجه، وأن إطلاق النشاط الاقتصادي من عقاله غير ممكن إلا إذا حٌلّ هذا التشابك وأفلتت الأسواق من قبضة تلك الدائرة الرديئة.

وفي الخلاصة.. لسنا ملزمين انتقاء واحد من الخيارات المذكورة، بل إنّ الاستراتيجية العملانية والمركبة للخروج من مأزق الدي ن تقوم على جمع خيارات عدة في مزيج واحد: تنشيط الدورة الاقتصادية من خلال زيادة معدلات الاستثمار، وضبط النفقات من خلال السيطرة على كتلة الفوائد وايقاف كل انواع الهدر والانفاق غير المجدي، وزيادة الايرادات من خلال إصلاح القوانين الضريبية وتطويرها ورفع الجهد الضريبي الى مستوياته في البلدان المماثلة، ناهيك بتعزيز شبكات الأمان الضرورية لتمكين الفئات الهشّة من مواجهة احتمالات تفاقم الازمة.

ن تقوم على جمع خيارات عدة في مزيج واحد: تنشيط الدورة الاقتصادية من خلال زيادة معدلات الاستثمار، وضبط النفقات من خلال السيطرة على كتلة الفوائد وايقاف كل انواع الهدر والانفاق غير المجدي، وزيادة الايرادات من خلال إصلاح القوانين الضريبية وتطويرها ورفع الجهد الضريبي الى مستوياته في البلدان المماثلة، ناهيك بتعزيز شبكات الأمان الضرورية لتمكين الفئات الهشّة من مواجهة احتمالات تفاقم الازمة.

لكن المعضلة هي في التضارب المحتمل بين الأهداف والمسارات.. كيف نحقق فوائض أولية في الموازنة دون أن يكون لذلك أثر انكماشي على الاقتصاد؟ كيف نزيد الجهد الضريبي دون إحداث مزيد من الخلل في توزيع الثروات المداخيل؟ وما هي الطريقة المناسبة لجعل اجراءات المعالجة واقعية ومستدامة وطويلة الأمد؟..

الإجابة الأوليّة على ذلك، هي في إحداث صدمة إيجابية تمتد آثارها إلى المجالات المالية والنقدية والاقتصادية والاجتماعية في آن معًا، وهذا ما يمكن تحقيقه من خلال خفض طوعي وفوري لخدمة الدين العام لمدة زمنية محددة وبقيم معتد بها، ويمكن تقليص بند خدمة الدين العام في الموازنة المقبلة بنسبة لا تقل عن 10 بالمئة إذا ما اتفق مثلًا على تجديد استحقاقات الديون بفوائد منخفضة. وإذا ما أضيف الى ذلك حزمة من الاجراءات المالية والادارية الأخرى، يمكن التخلص في مدة وجيزة من ثلث عجز الموازنة العامة، دون المس بالتوازنات الاجتماعية أو التسبب بانكماش اقتصادي. ويمكن النظر إلى خفض معدلات الفائدة (على عكس الاتجاه الحالي لزيادتها) على انه الوسيلة الأفضل لإعادة ربط مسار الدين العام بقاطرة الاقتصاد الحقيقي، وهو أيضًا نقطة تقاطع بين سياسات خفض الدين وزيادة النمو وتنويع الاقتصاد وخفض تكاليف الانتاج وتسهيل الوصول إلى أسواق رأس المال وتلبية الحاجات المستحقة كالسكن بتكاليف معقولة.

وعلى العموم، إن مقاربة ناجحة لمشكلة الدين العام لا بد أن تراعي ثلاثة أمور: أن تكون جزءًا من إصلاح اقتصادي أوسع مدى وأعمق تأثيرًا يشارك فيها كل أطراف الانتاج والقرار، وأن يدرك واضعوها أن أزمتنا الراهنة هي نتيجة إخفاق الرؤية الاقتصادية المالية التي سيطرت خلال ربع قرن مضى، وأنّ يعي هؤلاء ان كلفة الخروج من مأزق الدين العام أو التعايش معه، يجب أن تقع بالدرجة الأولى وبالتناسب على الفئات الأكثر استفادة من هذا الدين ومسؤولية عنه.

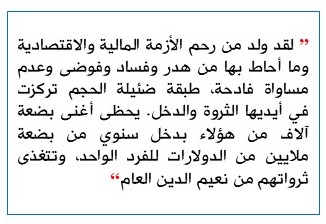

لقد ولد من رحم الأزمة المالية والاقتصادية وما أحاط بها من هدر وفساد وفوضى وعدم مساواة فادحة، طبقة ضئيلة الحجم تركزت في أيديها الثروة والدخل. يحظى أغنى بضعة آلاف من هؤلاء بدخل سنوي من بضعة ملايين من الدولارات للفرد الواحد، وتتغذى ثرواتهم من نعيم الدين العام، فيما يرزح نصف الشعب اللبناني الواقع في أدنى السلم، تحت وطأة ظروف لا تختلف عن بلدان جنوب الصحراء الأفريقية، ودخل سنوي يقل عن ثلاثة آلاف دولار للفرد الواحد، ومع ذلك هم يشاطرون الدولة رغيف خبزهم في خدمة ديون قررتها أقلية رغمًا عنهم، دون ان تعود عليهم بأقل فائدة..

لا يمكن العثور على مخرج من المأزق، دون ان نقلب هذه المعادلة رأسًا على عقب، فلا تُغرم الغالبية لمصلحة الأقلية، ولا توزع الأعباء والمسؤوليات على نحو غير واقعي وغير عادل، وليكن التصحيح منظمًا وعاجلًا وفي أوانه، قبل أن تفرضه الأحداث فرضًا بمسارات عشوائية وأثمان باهظة ونتاج متواضعة.. وربما بعد فوات الأوان.

* رئيس المركز الاستشاري للدراسات والتوثيق

العنوان

بئرحسن - جادة الأسد - خلف الفانتزي وورلد - بناية الإنماء غروب - الطابق الأول

Baabda 10172010 Beirut – Lebanon P.O.Box: 24/47 وسائل الاتصال

متفرقات

|